spxChrome/E+ tramite Getty Images

La paura e l’euforia sono forze dominanti e la paura è molti multipli delle dimensioni dell’euforia. Le bolle salgono molto lentamente man mano che l’euforia cresce. Poi la paura colpisce e scende molto bruscamente. Quando ho iniziato a guardarlo, ero gentile di intellettualmente scioccato. Il contagio è il fenomeno critico che fa crollare la cosa.” – Il presidente della Fed Alan Greenspan

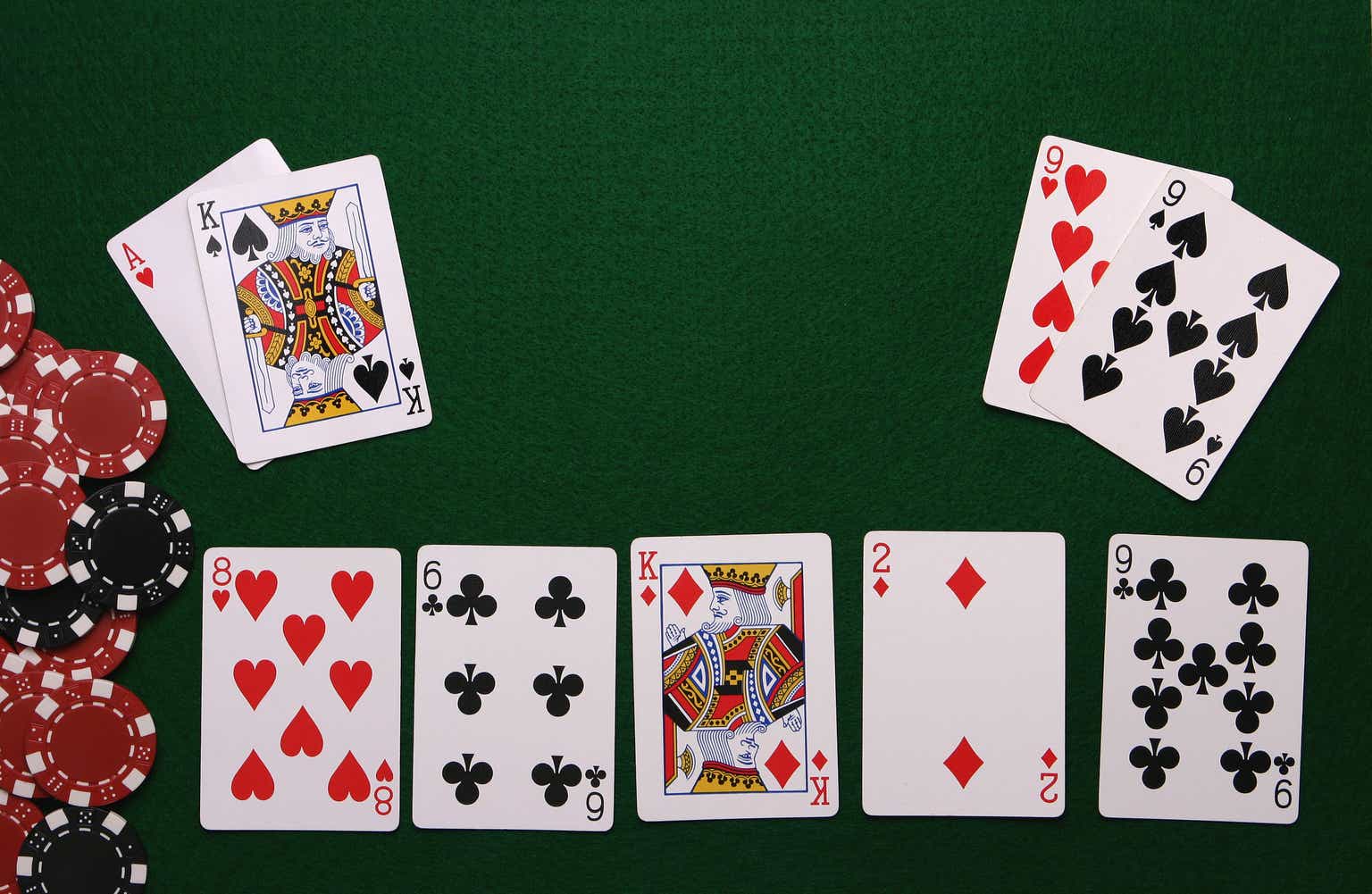

Come molti giochi d’azzardo, il poker è un gioco in cui puoi migliorare significativamente i tuoi risultati attenendoti alle probabilità. Molti dei migliori giocatori di poker non giocheranno una mano a meno che non siano ragionevolmente sicuri di vincere. Quando giochi in un torneo con molti altri giocatori, giocare in modo conservativo di solito si traduce in un risultato molto migliore.

The Action Network, come giocare a poker Heads Up

Tuttavia, quando si partecipa a “Heads Up Poker”, con solo due giocatori, le probabilità si spostano interamente sulle loro teste. Le strategie ottimali cambiano radicalmente e le mani che non vorresti mai giocare contro più altri giocatori sono improvvisamente in gioco.

Naturalmente, la componente psicologica diventa fondamentale quando si gioca solo con un altro giocatore. Per questo motivo, molti giocatori giocano in modo molto aggressivo e scommettono selvaggiamente. Questo può scuotere l’avversario, ma può anche creare un’opportunità per “catturare il bluff”. Sfortunatamente, mentre il presidente della Fed Jay Powell ha giocato bene la sua mano, l’SP500 (SP500) sarà probabilmente una vittima a breve termine a causa di questa svolta degli eventi.

Jay Powell ha appena colto il bluff del mercato obbligazionario. E il risultato è positivo perché ora la Fed ha più credibilità e il mercato sarà più propenso a lasciarle fare il suo lavoro in modo più regolare. Naturalmente, questa non è una buona cosa per l’S&P 500 perché il mercato obbligazionario e la Fed hanno concordato un rialzo più a lungo. Il mercato azionario sembra quindi essere un po’ avanti rispetto a se stesso, dato che il rischio per il tasso terminale è probabilmente al rialzo. Bullard e Mester Commenti suggerito così e:

- L’IPC è arrivato a caldo

- PPI è arrivato caldo

- Mercato del lavoro persistentemente forte

- I prezzi dell’energia rimangono volatili

- Ucraina Guerra in escalation

Vedete, molti avevano postulato che la Fed avrebbe commesso un errore politico che avrebbe potuto portare a una massiccia svendita, forse anche a una depressione! La divergenza del mercato obbligazionario dalla trama a punti è stata uno dei principali fiori all’occhiello del loro cappello. Ma questa non è la Fed di tuo nonno. Dal Dodd-Frank Act, il FOMC è molto più fiducioso nella sua capacità di prevenire il tipo di contagio finanziario che il presidente Greenspan ha lamentato nella citazione sopra come ciò che fa “cadere a pezzi” le cose.

Analisi BCG

Quindi, mentre Powell e i suoi amici possono essere molto interessati a ciò che il mercato obbligazionario ha da dire e usarlo per informare la loro politica, è importante ricordare che non guarda le cose come fanno i mercati. E Powell è molto concentrato nell’assicurare che né lui né i suoi vice né altro causino una liquidazione forzata di massa come quella che si è verificata in seguito al crollo di Lehman. Con il contagio meno probabile che in passato, o almeno con un set di strumenti più completo per affrontarlo, Powell sa che la sua mano è più solida di quanto alcuni nei mercati postulerebbero.

Il presidente della Fed ha una responsabilità più enorme di quanto la maggior parte di noi possa immaginare. Ha anche molti più strumenti a sua disposizione rispetto ai suoi predecessori. Powell ha appena preso l’iniziativa dal mercato obbligazionario, però, e il tanto desiderato “atterraggio morbido” sembra più possibile che mai. Progetto di colore! Powell ha ora stabilito un po’ di respiro e credibilità per il FOMC, lasciando che le “carte” parlino da sole.

Gioco lento di Powell

Molti ribassisti potrebbero essersi chiesti che Jay Powell non abbia colto due recenti opportunità per tirare fuori la cintura, come ha fatto in più occasioni quest’anno, per far sapere ai mercati che non li apprezzava così tanto. Invece, ha rifiutato di obiettare i recenti guadagni e ha trasferito con successo la Fed dall’essere fuoco e zolfo a dipendere dai dati.

La Fed fuoco e zolfo ha portato a termine la sua missione di mantenere ancorate le aspettative di inflazione. Ora, una Fed più ragionevole può assicurarsi di non ripetere i propri errori sotto la sgraziata presidenza di Arthur Burns senza la teatralità dei 75 punti. Dopo aver fatto con successo il perno (probabilmente una parola sbagliata) da fuoco e zolfo a dipendente dai dati, ora la Fed si trova in una posizione vantaggiosa. Nel gergo del poker, ha “i dadi”.

Perché? Perché l’interpretazione dei dati da parte della Fed non è più il punto focale, come quando “transitorio” era la parola d’ordine. La sua credibilità non è più la posta in gioco per i mercati; i dati sono. La banca centrale più significativa del mondo è molto più in sintonia con ciò che sta accadendo nell’economia e negli indicatori di stabilità finanziaria, e un evento di crash del “cigno nero” sembra altamente improbabile dato quanto sono capitalizzate le banche e gli ampi poteri di risoluzione di tredici anni che il Fed ha a sua disposizione (Titolo III del Dodd-Frank Act).

Come ha detto lo stesso Powell, la Fed preferirebbe inasprirla e correggerla con la sua nuova scintillante suite di strumenti post-Dodd-Frank, che hanno dimostrato il loro coraggio, così come il vecchio interruttore di sicurezza “taglia a zero”, piuttosto che accontentarsi dell’inflazione troppo presto. Espandendo la metafora spesso citata del punchbowl, la chiamo la “bender di ultima istanza”. Un pregiudizio comune tra coloro che operano nei mercati è che il lato privato della barricata è sempre davanti al lato pubblico. L’abilità nel poker di Jay Powell ha dimostrato che non è sempre così, in particolare quando eventi anomali come COVID e lo stimolo associato hanno interrotto il ciclo economico.

Tracker delle probabilità del mercato della Fed di Atlanta, 18/12/23

E il dati, sfortunatamente, non va del tutto d’accordo con la narrativa rialzista. Questo rende la condotta di Powell molto credibile, forse anche di più che se avesse sottomesso il mercato azionario. Perché sa che un presidente della Fed non dovrebbe mai sperperare inutilmente il capitale politico e le buone grazie della galleria delle arachidi.

La significativa divergenza tra Powell e il mercato obbligazionario che esisteva all’inizio dell’anno si è ora chiusa. Jay Powell ha vinto una mano cruciale nella sua partita di poker heads up (la posta più alta di sempre) contro il mercato obbligazionario. Mentre il mercato obbligazionario ha spesso il numero della Fed, come nel periodo precedente all’inflazione post-COVID, Powell sembra aver imparato un cosa o due. Il mercato stava scontando tagli nel 2023 per la prima parte dell’anno, e ora non ne sta scontando nessuno.

Tracker delle probabilità del mercato della Fed di Atlanta, 17/02/23

Confesserò che anche Jay Powell ha battuto me. Nel mio Prospettiva 2023, ho affermato che tendevo a simpatizzare con coloro che pensavano che la Fed sarebbe stata costretta a cambiare direzione prima di quanto suggerissero i puntini di dicembre. Meno male che, sebbene io sia abbastanza stupido da fare una previsione, non faccio dipendere le mie scelte lunghe da un simile risultato. Questo è il motivo per cui ho scelto lunghi isolati dai rischi del 2023 utilizzando i criteri di guadagni altamente visibili e in accelerazione, driver costanti e forti posizioni competitive.

1. Raytheon (RTX)

2. S&P globale (SPGI)

3. Torre americana (AMT)

4. Dinamiche generali (G.D)

5. Albemarle (CAMICE)

La “Trinità” dei mandati della Fed…

I commentatori di Wall Street sono spesso fissati sulla Fed per una buona ragione. Se l’economia è una fattoria, potresti pensare alla Fed come a controllare la pioggia. Ma alla Fed non importa molto delle azioni. Poiché le azioni sono minori nella struttura del capitale, le perdite degli azionisti rappresentano una minaccia minore per la stabilità finanziaria rispetto ai mercati del credito bloccati.

Ma la Fed sta benissimo lasciando che il mercato azionario capisca che i tassi saliranno più a lungo ora che l’esigenza di inflazione è meno acuta. Perché microgestire e attirare l’ira della gente? Powell ha ottenuto esattamente ciò che voleva e non ha dovuto colpire il mercato; ha semplicemente lasciato che il mercato obbligazionario continuasse a “rialzare”, sapendo di avere la mano migliore.

Spesso ci concentriamo sul doppio mandato statutario citato dai funzionari della Fed. Tuttavia, un’altra componente critica del lavoro della Fed viene trascurata: il suo ruolo nell’assicurare la stabilità finanziaria e nell’agire come prestatore di ultima istanza. Come cattolico, penso a questo come al misterioso Spirito Santo della “trinità” di mandati della Fed. Promuovere la stabilità finanziaria è al centro della missione della Fed e anche alla base della sua capacità di utilizzare il suo strumento più efficace (il Federal Funds Rate).

Stabilità finanziaria e agire come prestatore di ultima istanza, infatti, era il Ragione d’essere della Fed quando è stato inizialmente concepito. Questa sacra missione rimane centrale nelle menti di coloro che prestano servizio nel Federal Open Market Committee. La Federal Reserve supervisiona le banche, conduce l’annuale Dodd-Frank Stress Test e lavora per promuovere la stabilità finanziaria attraverso il Financial Stability Oversight Council. Questo gli dà un vantaggio nell’adempimento dei suoi mandati che molti partecipanti al mercato sottovalutano.

Conclusione: con la capitolazione del mercato obbligazionario, l’S&P 500 sembra pericolosamente esposto

Tendiamo anche a dimenticare che il mercato non ha sempre anticipato la Fed e invece ha risposto alle operazioni di mercato aperto una volta che si sono verificate. Powell ha già espresso la sua opinione su questa dinamica e si è lamentato di quanto sia difficile fare il suo lavoro. Tuttavia, il fatto che abbia chiamato il bluff del mercato obbligazionario e che ora sia praticamente esattamente in linea con i punti di dicembre è impressionante e facilita il lavoro della Fed.

Il compito retorico di un presidente della Fed è spesso tanto incisivo quanto delicato. Ciò è stato evidenziato splendidamente quando Powell ha alimentato un rally a metà del 2022, solo per uscire facendo oscillare il bazooka a Jackson Hole e in ogni successiva riunione della Fed da allora. Questo prima dell’ultima riunione della Fed del 1° febbraio.

Piuttosto che seguire il copione precedente, cosa che molti investitori si aspettavano da lui, Powell ha rifiutato di accusare il recente rally. Ha oscillato e intrecciato quando gli è stato chiesto se le condizioni finanziarie fossero diventate troppo allentate: potenzialmente abbastanza allentate da minare la lotta contro l’inflazione. In retrospettiva, Powell sembra aver giocato magistralmente la sua mano di poker heads-up (con le puntate più alte possibili) con il mercato obbligazionario.

Il mercato obbligazionario ha capitolato alla Fed. Le azioni sono ora sedute su un solido rally che manca di supporto fondamentale. Per tutto il 2022, con l’aumento dei tassi, le valutazioni sono state compresse. Un sostegno dello scenario rialzista sembrava essere che Powell avrebbe tagliato nel 2023. Tuttavia, ciò sembra altamente improbabile, visti i dati recenti e il commento della Fed.

Ricerca Yardeni

Ora, il mercato azionario potrebbe guardare avanti ed esprimere sollievo per guadagni migliori del previsto e un consumatore resiliente. Tuttavia, data la forza dei guadagni e l’evaporazione delle speranze di un pivot accomodante nel 2023, ritengo molto probabile che l’S&P 500 subirà una significativa debolezza nelle prossime settimane.

Come puoi vedere sopra, c’è una divergenza tra il PE del mercato e il rendimento TIPS a 10 anni. Penso che sia molto probabile che l’S&P 500 vedrà il suo rapporto P/E ridursi per riflettere i rendimenti più elevati. La risposta del mercato al commento da falco di Bullard e Mester del 16/2 suggerisce un cambiamento di carattere dall’esuberante inizio al 2023, che, sfortunatamente, probabilmente persisterà almeno per le prossime settimane.

Questo articolo è stato scritto da

Sono stato Senior Writer e Vice President di Fundstrat Global Advisors per oltre 2 anni. In precedenza, ero Senior Research Analyst presso Dentons, ora il più grande studio legale del mondo. Mi concentro sulla gestione aziendale, i fondamentali, gli utili, gli investimenti contrarian e gli effetti degli sviluppi geopolitici sugli asset rischiosi.

Divulgazione: Non deteniamo/non deteniamo posizioni su azioni, opzioni o derivati simili in nessuna delle società menzionate e non prevediamo di aprire posizioni di questo tipo entro le prossime 72 ore. Ho scritto io stesso questo articolo ed esprime le mie opinioni. io sono n t ricevere un compenso per questo (diverso da Seeking Alpha). Non ho rapporti d’affari con nessuna società le cui azioni sono menzionate in questo articolo.